Phương sai danh mục đầu tư là gì?

Thuật ngữ “phương sai danh mục đầu tư” đề cập đến một giá trị thống kê của lý thuyết đầu tư hiện đại giúp đo lường sự phân tán của lợi nhuận trung bình của một danh mục đầu tư so với giá trị trung bình của nó. Nói tóm lại, nó quyết định tổng rủi ro của danh mục đầu tư. Nó có thể được suy ra dựa trên trung bình có trọng số của phương sai riêng và hiệp phương sai lẫn nhau.

Công thức phương sai danh mục đầu tư

Về mặt toán học, công thức phương sai danh mục đầu tư bao gồm hai tài sản được biểu thị là,

Công thức phương sai danh mục đầu tư = w 1 2 * ơ 1 2 + w 2 2 * ơ 2 2 + 2 * ρ 1,2 * w 1 * w 2 * ơ 1 * ơ 2

Ở đâu,

- w i = Tỷ trọng danh mục đầu tư của tài sản i

- ơ i 2 = Phương sai riêng của tài sản i

- ρ i, j = Tương quan giữa tài sản i và tài sản j

Một lần nữa, phương sai có thể được mở rộng hơn nữa cho danh mục đầu tư không nhiều hơn. trong tổng số tài sản, chẳng hạn, danh mục đầu tư 3 tài sản có thể được biểu thị như,

Công thức phương sai danh mục đầu tư = w 1 2 * ơ 1 2 + w 2 2 * ơ 2 2 + w 3 2 * ơ 3 2 + 2 * ρ 1,2 * w 1 * w 2 * ơ 1 * ơ 2 + 2 * ρ 2,3 * w 2 * w 3 * ơ 2 * ơ 3 + 2 * ρ 3,1 * w 3 * w 1 *ơ 3 * ơ 1

Giải thích công thức phương sai danh mục đầu tư

Công thức phương sai danh mục đầu tư của một danh mục đầu tư cụ thể có thể được rút ra bằng cách sử dụng các bước sau:

Bước 1: Đầu tiên, xác định trọng lượng của từng tài sản trong danh mục tổng thể, và nó được tính bằng cách chia giá trị tài sản cho tổng giá trị của danh mục đầu tư. Trọng lượng của tài sản thứ i được ký hiệu là w i .

Bước 2: Tiếp theo, xác định độ lệch chuẩn của từng tài sản và nó được tính toán trên cơ sở giá trị trung bình và lợi nhuận thực tế của từng tài sản. Độ lệch chuẩn của tài sản thứ i được ký hiệu là ơ i . Bình phương của độ lệch chuẩn là phương sai, tức là, ơ i 2 .

Bước 3: Tiếp theo, xác định mối tương quan giữa các tài sản và về cơ bản nó nắm bắt được chuyển động của từng tài sản so với tài sản khác. Mối tương quan được ký hiệu là ρ.

Bước 4: Cuối cùng, công thức phương sai danh mục đầu tư của hai tài sản được suy ra dựa trên trung bình có trọng số của phương sai riêng lẻ và phương sai lẫn nhau, như được hiển thị bên dưới.

Công thức phương sai danh mục đầu tư = w 1 * ơ 1 2 + w 2 * ơ 2 2 + 2 * ρ 1,2 * w 1 * w 2 * ơ 1 * ơ 2

Ví dụ về Công thức phương sai danh mục đầu tư (với Mẫu Excel)

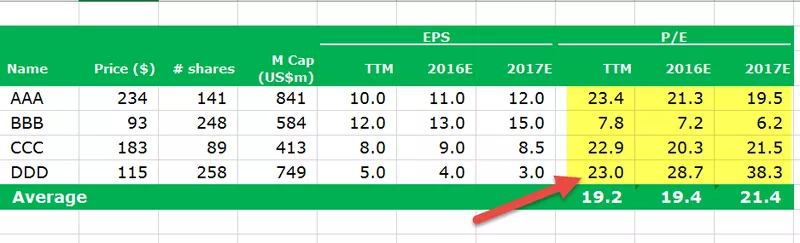

Chúng ta hãy lấy ví dụ về một danh mục đầu tư bao gồm hai cổ phiếu. Giá trị của cổ phiếu A là 60.000 đô la, và độ lệch chuẩn của nó là 15%, trong khi giá trị của cổ phiếu B là 90.000 đô la, và độ lệch chuẩn của nó là 10%. Có mối tương quan 0,85 giữa hai cổ phiếu. Xác định phương sai.

Được,

- Độ lệch chuẩn của kho A, ơ A = 15%

- Độ lệch chuẩn của kho B, ơ B = 10%

Tương quan, ρ A, B = 0,85

Dưới đây là dữ liệu để tính toán phương sai danh mục đầu tư của hai cổ phiếu.

Tỷ trọng của Cổ phiếu A, w A = $ 60.000 / ($ 60.000 + $ 90.000) * 100%

Tỷ trọng của cổ phiếu A = 40% hoặc 0,40

Tỷ trọng của Cổ phiếu B, w B = 90.000 đô la / (60.000 đô la + 90.000 đô la) * 100%

Tỷ trọng của cổ phiếu B = 60% hoặc 0,60

Do đó, cách tính phương sai danh mục đầu tư sẽ như sau,

Phương sai = w A 2 * ơ A 2 + w B 2 * ơ B 2 + 2 * ρ A, B * w A * w B * ơ A * ơ B

= 0,4 2 * (0,15) 2 + 0,6 2 * (0,10) 2 + 2 * 0,85 * 0,4 * 0,6 * 0,15 * 0,10

Do đó, phương sai là 1,33%.

Liên quan và Sử dụng

Một trong những đặc điểm nổi bật nhất của var portfolio là thực tế là giá trị của nó được tính trên cơ sở trung bình gia quyền của các phương sai riêng lẻ của từng tài sản được điều chỉnh theo phương sai của chúng. Điều này chỉ ra rằng phương sai tổng thể nhỏ hơn bình quân gia quyền đơn giản của các phương sai riêng lẻ của từng cổ phiếu trong danh mục đầu tư. Cần lưu ý rằng danh mục đầu tư với các chứng khoán có mối tương quan thấp hơn với nhau sẽ có phương sai danh mục đầu tư thấp hơn.

Sự hiểu biết về công thức phương sai danh mục đầu tư cũng rất quan trọng vì nó được áp dụng trong Lý thuyết danh mục đầu tư hiện đại, được xây dựng trên giả định cơ bản rằng các nhà đầu tư bình thường dự định tối đa hóa lợi nhuận của họ trong khi giảm thiểu rủi ro, chẳng hạn như phương sai. Một nhà đầu tư thường theo đuổi cái được gọi là biên giới hiệu quả, và đó là mức rủi ro hoặc biến động thấp nhất mà tại đó nhà đầu tư có thể đạt được lợi nhuận mục tiêu. Thông thường, các nhà đầu tư sẽ đầu tư vào các tài sản không liên quan để giảm rủi ro theo Lý thuyết danh mục đầu tư hiện đại.

Có những trường hợp tài sản có thể rủi ro riêng lẻ cuối cùng có thể làm giảm phương sai của danh mục đầu tư vì khoản đầu tư đó có khả năng tăng khi các khoản đầu tư khác giảm. Do đó, mối tương quan giảm này có thể giúp giảm phương sai của danh mục đầu tư giả định. Thông thường, mức độ rủi ro của danh mục đầu tư được đánh giá bằng cách sử dụng độ lệch chuẩn, được tính bằng căn bậc hai của phương sai. Phương sai dự kiến sẽ vẫn cao khi các điểm dữ liệu ở xa trung bình, điều này cuối cùng dẫn đến mức độ rủi ro tổng thể cao hơn trong danh mục đầu tư.